Le novità in materia di aliquote I.R.P.E.F. e tassazione nel 2024

Con la Legge 30 dicembre 2023, n. 216, il Governo ha approvato una modifica temporanea del sistema di tassazione dei redditi delle persone fisiche, modificando le aliquote e le detrazioni nell’ottica di un generale abbassamento della pressione fiscale per il 2024. La riforma come anticipato si applica unicamente nel 2024 e si stima che possa portare ad una riduzione della pressione fiscale fino ad un massimo di 260,00 euro annui per un reddito di 28.000,00 euro.

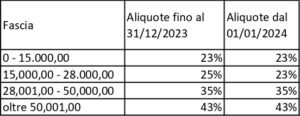

Le nuove aliquote I.R.P.E.F.

Con decorrenza dal 1° gennaio 2024 al 31 dicembre 2024 per effetto della riforma le aliquote progressive I.R.P.E.F. vengono ridotte da 4 a 3 con un accorpamento della terza e della seconda fascia.

Le detrazioni

Alla modifica delle aliquote I.R.P.EF. si associa una modifica delle detrazioni fiscali per i lavoratori dipendenti e per i titolari di redditi maggiori di 50.000,00 euro annui. Le detrazioni per lavoro dipendente vengono innalzate estendendo la c.d. no tax zone, la fascia di reddito in cui le detrazioni coprono tutte le imposte, da 8.174,00 euro a 8.500,00 euro. A partire dal 01/01/2024 i lavoratori dipendenti assoggetteranno quindi ad imposizione solamente i redditi superiori a 8.500,00 prodotti nell’anno.

All’innalzamento delle detrazioni per i lavoratori dipendenti si associa l’innalzamento della franchigia per le detrazioni dei lavoratori dipendenti con redditi superiori a 50.000,00 euro annui. Per tali lavoratori le detrazioni soggette a franchigia, in precedenza pari al 19%, saranno ridotte ulteriormente in dichiarazione dei redditi in misura fissa dell’importo di 260,00 euro, di fatto compensando il vantaggio introdotto dalla riduzione delle aliquote I.R.P.E.F.. Per il solo 2024 la franchigia non si applica ai rimborsi fiscali sulle spese sanitarie, ai premi di assicurazione sul rischio da eventi calamitosi e alle erogazioni liberali in favore dei partiti politici.

Il Trattamento integrativo

La riforma interviene anche sul trattamento integrativo, adeguando il relativo sistema di calcolo. Per i redditi fino a 15.000,00 euro annui lordi il trattamento spetta in misura pari a 1.200,00 euro se l’imposta lorda è superiore all’importo delle detrazioni spettanti per tale fascia di reddito (1.955,00 euro annui) diminuito di 75,00 euro. In tal modo si evita che l’aumento delle detrazioni per lavoro dipendente possa incidere sulla spettanza del trattamento integrativo.

Nella fascia tra i 15.000,00 e i 28.000,00 euro annui lordi il trattamento integrativo viene calcolato sulla base dello stesso meccanismo previsto negli anni passati. Il trattamento integrativo spetta se le detrazioni sono complessivamente superiori all’imposta lorda. In questo caso non è stato introdotto alcun meccanismo di adeguamento in ragione del diverso meccanismo di calcolo del trattamento integrativo previsto per questa fascia di reddito.

Il trattamento integrativo per i soggetti con redditi tra i 15.000,00 e i 28.000,00 euro annui lordi spetta in misura pari alla differenza tra l’importo complessivo delle detrazioni e l’imposta lorda.

Ai fini del calcolo del trattamento rilevano le seguenti detrazioni:

- carichi di famiglia;

- lavoro dipendente,

- prestiti e mutui agrari,

- mutui acquisto prima casa,

- spese sanitarie,

- mutuo costruzione prima casa,

- ristrutturazioni edilizie ed efficientamento energetico,

- erogazioni liberali

L’adeguamento delle addizionali locali I.R.P.E.F.

È bene precisare che la riforma delle aliquote I.R.P.E.F., ad oggi, riguarda esclusivamente la frazione delle imposte sui redditi riscosse dallo Stato, le addizioni locali infatti sono ancora disciplinate dalla normativa delle Regioni e degli Enti locali in vigore, basata sulle fasce e sulle aliquote precedenti. La riforma prevede che le addizionali locali siano adeguate entro il 15/04/2024 ma, in difetto, troverà applicazione per il 2024 la normativa tuttora vigente, con probabile slittamento della riforma delle addizionali locali I.R.P.E.F. al 2025.

Lo studio rimane a disposizione per ulteriori chiarimenti.

Prato, 13 gennaio 2024